Υπάρχει όμορφη ειρωνεία στη μακροοικονομία, ένα είδος εγγενούς δυναμικής του Μίνσκι ή παγκόσμιου νόμου Goodhart, που σημαίνει ότι ακριβώς όταν όλοι πιστεύουν ότι κάτι είναι οριστικά αληθινό, αποδεικνύεται θεαματικά ψευδές. Στην πραγματικότητα, χειρότερο από αυτό, η ψευδής πεποίθηση συνήθως σπέρνει τους σπόρους της δικής της καταστροφής. Ολόκληρη η ψευδο-επιστήμη μας υπόκειται σε αυτό το διάσημο απόφθεγμα του Mark Twain «Δεν είναι αυτό που δεν ξέρεις που σε βάζει σε μπελάδες. Είναι αυτό που ξέρετε με βεβαιότητα ότι απλά δεν είναι έτσι." Το βλέπουμε πιο ξεκάθαρα στις μεγάλες εναλλαγές του εκκρεμούς μεταξύ της δημοσιονομικής και της νομισματικής ορθοδοξίας. Ακριβώς όταν οι Κεϋνσιανοί πιστεύουν ότι κέρδισαν το επιχείρημα, πρέπει να αντιμετωπίσουν την ιστορική τους εχθρότητα - τον στασιμοπληθωρισμό. Και όταν οι υπεύθυνοι χάραξης πολιτικής πιστεύουν ότι μπορούν να λύσουν όλο το πρόβλημα του κόσμου μόνο με τη νομισματική πολιτική, καταλήγουν πάντα σε κάποια εκδοχή της παγίδας ρευστότητας. Βλέπουμε επίσης αυτή τη δυναμική σε πιο αναλυτικό επίπεδο. Αγνοήστε το τραπεζικό σύστημα, όπως έκαναν οι αρχές στις αρχές της δεκαετίας του 2000, βρεθείτε σε τραπεζική κρίση. Ρυθμίστε τις τράπεζες και σπρώξτε τις οικονομικές φούσκες σε σκιώδεις τραπεζικούς και θεσμικούς επενδυτές. Οι χρηματοπιστωτικές αγορές είναι viral. Το να ελέγχεις σημαίνει να διαστρεβλώνεις.

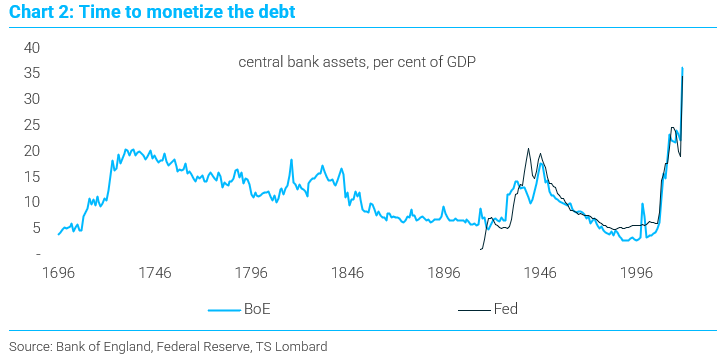

Με αυτή την αίσθηση ειρωνείας, που συνορεύει με τη δεισιδαιμονία, θα πρέπει να ξανασκεφτούμε όλα όσα έχουν συμβεί την τελευταία δεκαετία. Η κρίση του 2008 συγκλόνισε τους πάντες. Ως κλάδος, οι χρηματοπιστωτικές αγορές υπέστησαν ένα είδος συλλογικής PTSD. Οι επενδυτές πέρασαν την επόμενη δεκαετία αναζητώντας μαύρους κύκνους που δεν έφτασαν ποτέ. Η κρίση του ευρώ το 2010. Το όριο χρέους το 2011. Η κρίση του ευρώ ξανά το 2012. Πετρέλαιο το 2014. Κίνα το 2014, και το 2016, και το 2019, και ξανά το 2021. Mallmageddon το 2018. Αυτό που συνέβη στις αγορές repo – που κανείς δεν κατάλαβε πλήρως – το 2019. Οι οικονομολόγοι του Sellside ανέλυσαν κάθε πιθανή απειλή με βασανιστικές λεπτομέρειες, αναζητώντας αυτό το πρόβλημα που φοβόντουσαν περισσότερο οι πελάτες τους – «μια άλλη στιγμή της Lehman». Και οι υπεύθυνοι χάραξης πολιτικής αντέδρασαν με τον ίδιο, υπερευαίσθητο τρόπο σε κάθε πιθανή απειλή της αγοράς. Οι αρχές είχαν το δικό τους PTSD να αντιμετωπίσουν. Κανείς δεν ήθελε να επιστρέψει στην κρίση του 2008, με τα χαοτικά διατεταγμένα ανακοινωθέντα της αγοράς και τα πακέτα διάσωσης που ολοκληρώθηκαν στις 4 το πρωί. Με κάθε ευκαιρία, οι κεντρικές τράπεζες μείωσαν τα επιτόκια και πρόσθεσαν περισσότερο QE. Βαθιά μέσα τους ήξεραν ότι αυτές οι πολιτικές θα βοηθούσαν ελάχιστα τις οικονομίες τους, αλλά έδειχναν πολύ αποτελεσματικές στη στήριξη των τιμών των περιουσιακών στοιχείων. Και με τον πληθωρισμό να μην δείχνει εμφανή σημάδια ζωής, δεν υπήρχε πραγματικό κόστος σε αυτό το ατελείωτο νομισματικό σωσίβιο. Τι κακό θα έκανε; αλλά φάνηκαν πολύ αποτελεσματικά στη στήριξη των τιμών των περιουσιακών στοιχείων. Και με τον πληθωρισμό να μην δείχνει εμφανή σημάδια ζωής, δεν υπήρχε πραγματικό κόστος σε αυτό το ατελείωτο νομισματικό σωσίβιο. Τι κακό θα έκανε; αλλά φάνηκαν πολύ αποτελεσματικά στη στήριξη των τιμών των περιουσιακών στοιχείων. Και με τον πληθωρισμό να μην δείχνει εμφανή σημάδια ζωής, δεν υπήρχε πραγματικό κόστος σε αυτό το ατελείωτο νομισματικό σωσίβιο. Τι κακό θα έκανε;

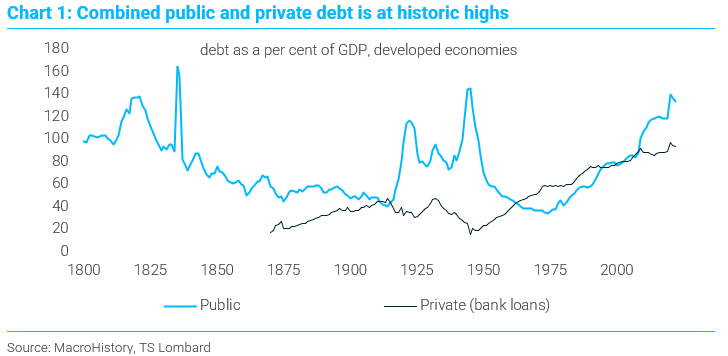

Ο πληθωρισμός δεν υποχώρησε, σε μεγάλο βαθμό, επειδή η δημοσιονομική πολιτική ήταν συνεχώς, και κατάφωρα, πολύ αυστηρή. Μόνο η Κίνα –το ένα μέρος του κόσμου που εξόπλισε τον κρατικό της ισολογισμό– μπόρεσε να μετακινήσει τον πίνακα στον παγκόσμιο ΔΤΚ. Όμως, κάθε σύντομη έκρηξη αναδιάρθρωσης έσβησε γρήγορα, μόλις το ερέθισμα αντιστράφηκε. Συνολικά, η παγκόσμια δημοσιονομική-νομισματική πολιτική ήταν βαθιά αποπληθωριστική. Εάν οι αποδόσεις στα χαμηλά 800 ετών δεν έκαναν αυτό το σημείο εκτυφλωτικά προφανές, τα αρνητικά ονομαστικά επιτόκια - τα οποία όλοι προσπαθούσαν να εξηγήσουν όταν εμφανίστηκαν για πρώτη φορά - θα έπρεπε να είχαν διευθετήσει τη συζήτηση. Όταν ο Adam Tooze γράψει τελικά τον τόμο του για όλη αυτή την ατυχή ιστορία, το κεφάλαιό του για το NIRP θα είναι το μέρος που ξεχωρίζει επειδή είναι ιδιαίτερα παράξενο. Τα αρνητικά επιτόκια ήταν το «λέω». Όταν οι επενδυτές θα πληρώσουν τις κυβερνήσεις για το προνόμιο να τους δανείσουν χρήματα, είναι σαφές ότι οι παλιοί κανόνες της οικονομίας έχουν καταρρεύσει. Τώρα δεν υπάρχει όριο στο δημόσιο χρέος. Και ο αποπληθωρισμός αντικαθιστά τον πληθωρισμό ως την κυρίαρχη πρόκληση που αντιμετωπίζουν οι κεντρικές τράπεζες. Δεν είναι περίεργο που το MMT «κέρδιζε» τη δεκαετία του 2010. Όταν τα ποσοστά είναι μηδενικά, όλα όσα λέει το MMT είναι αληθινά. Το MMT απλώς υπενθύμισε τα mainstream πράγματα που είχε ξεχάσει. Και το mainstream το αγανακτούσε.

Μετά από 5 χρόνια επενδυτών που μου ζητούσαν να προσδιορίσω «το τέλος του κύκλου», ο μαύρος κύκνος έφτασε από κάτι που λίγοι είχαν φανταστεί (όπως συμβαίνει με τους μαύρους κύκνους) – την πανδημία του COVID. Και μέχρι τότε, οι υπεύθυνοι χάραξης πολιτικής και οι επενδυτές είχαν λάβει τους «νέους κανόνες» της δεκαετίας του 2010 ως δεδομένους. Ο κοσμικός στασιμοπληθωρισμός δεν θα τελείωνε ποτέ. Ο μέτριος πληθωρισμός, πόσο μάλλον η άνοδος των τιμών σε «διψήφιο αριθμό», ήταν κάτι που φαινόταν αδιανόητο. Έτσι, οι υπεύθυνοι χάραξης πολιτικής έκαναν πράξη όλα όσα είχαν μάθει. Οι κεντρικές τράπεζες επανέκαμψαν αμέσως το σύστημα των σκιωδών τραπεζών. Η Fed διεύρυνε τις γραμμές ανταλλαγής για ρευστότητα σε δολάρια. Και οι κυβερνήσεις, γνωρίζοντας ότι η νομισματική πολιτική δεν θα ήταν αρκετή, ξεκίνησαν το μεγαλύτερο πρόγραμμα δημοσιονομικής στήριξης από τον Β' Παγκόσμιο Πόλεμο. Δεν υπήρχαν πια ερωτήσεις για το αν μπορούσαμε να το «αντέξουμε οικονομικά», και ο πληθωρισμός ήταν κάτι για το οποίο νοιαζόταν μόνο οι «μπουμ». Η πολιτική απάντηση ήταν εξαιρετικά επιτυχημένη. Με το πάγωμα του πιστωτικού κύκλου –οι χρεοκοπίες έπεσαν σε ιστορικά χαμηλά επίπεδα– οι αρχές απέτρεψαν μια ύφεση.

Η ειρωνεία ήταν ότι ο COVID δεν έμοιαζε σε τίποτα με την παγκόσμια οικονομική κρίση. Τελικά, αυτό ήταν σοκ προσφοράς, όχι απλώς σοκ ζήτησης. Ο συνδυασμός περιορισμών και στήριξης του εισοδήματος ήταν άκρως πληθωριστικός, κάτι που ενίσχυσαν οι σπασμοί και η αναστοχαστικότητα των διεθνών αλυσίδων εφοδιασμού. Για κάποιο διάστημα, υπήρχαν καλοί λόγοι να πιστεύουμε ότι αυτό το επεισόδιο πληθωρισμού θα ήταν παροδικό – οι τιμές δεν θα έπεφταν, αλλά ο πληθωρισμός θα έπεφτε. Ωστόσο, τα προβλήματα προσφοράς συνεχίστηκαν, πρώτα στις αγορές εργασίας και στη συνέχεια με τον πόλεμο στην Ουκρανία. Ο στασιμοπληθωρισμός έγνεψε. Για τις κεντρικές τράπεζες αυτό ήταν απαράδεκτο, επομένως αύξησαν τα επιτόκια επιθετικά, σαν να εξαρτιόταν από αυτό η αξιοπιστία τους. Κανένας κεντρικός τραπεζίτης δεν ήθελε να γίνει μελέτη περίπτωσης στη νομισματική αποτυχία. Αλλά οι κυβερνήσεις θα έχουν διαφορετικές ιδέες. Για τους εκλεγμένους αξιωματούχους, ο πληθωρισμός είναι μια «κρίση κόστους ζωής». και ένας λόγος για την παροχή νέων γύρους δημοσιονομικής στήριξης – ειδικά εάν/όταν οι κεντρικές τράπεζες οδηγούν τις οικονομίες τους σε ύφεση. Και μετά την κρίση του κόστους ζωής, θα υπάρξει περαιτέρω πίεση στα δημόσια οικονομικά από την κλιματική αλλαγή, τις συνεχιζόμενες ελλείψεις ενέργειας, την αποκαρβονομία, τις αμυντικές δαπάνες και τον αναδυόμενο ψυχρό πόλεμο μεταξύ των στρατηγικών γεωπολιτικών αντιπάλων του κόσμου. Έτσι, στη δεκαετία του 2020, θα μπορούσαμε να βρεθούμε σε μια ριζικά διαφορετική κατάσταση από τη δεκαετία του 2010. Ο πληθωρισμός θα είναι πάντα λίγο πολύ υψηλός (σε αντίθεση με τον πολύ χαμηλό) και με τη νομισματική και τη δημοσιονομική πολιτική να περιστρέφεται κατά 180 μοίρες, θα έχουμε ξανά μια «διελκυστίνδα», αλλά μια μάχη που ωθεί σταθερά προς την κατεύθυνση υψηλότερα επιτόκια, αντί του αποπληθωρισμού και του NIRP της μετά-GFC εποχής.

Ποιο είναι το νόημα αυτής της σύνταξης καθρέφτη οπισθοπορείας της τελευταίας δεκαετίας; Όταν κοιτάζετε πίσω σε ολόκληρη την περίοδο, αισθάνεστε σαν να υπάρχει ένα αναπόφευκτο στο πού καταλήξαμε – και πού πάμε. Παρά τα όσα πίστευαν ορισμένοι ειδικοί, ο αποπληθωρισμός τύπου Ιαπωνίας δεν ήταν ποτέ το τέλος του παιχνιδιού. Για τις περισσότερες δημοκρατικές κοινωνίες, ο πληθωρισμός είναι η μόνη κοινωνικά αποδεκτή διέξοδος. Δοκιμάσαμε την «ορθόδοξη προσέγγιση» της λιτότητας την προηγούμενη φορά. Τώρα η «ανορθόδοξη προσέγγιση» παραπέμπει…

Συντάχθηκε από τον Darlo Perkins μέσω του ιστολογίου TS Lombard -

Αυτό το σχόλιο αφαιρέθηκε από τον συντάκτη.

ΑπάντησηΔιαγραφήΑυτό το σχόλιο αφαιρέθηκε από τον συντάκτη.

ΑπάντησηΔιαγραφήΑυτό το σχόλιο αφαιρέθηκε από τον συντάκτη.

ΑπάντησηΔιαγραφήΑυτό το σχόλιο αφαιρέθηκε από τον συντάκτη.

ΑπάντησηΔιαγραφήΑυτό το σχόλιο αφαιρέθηκε από τον συντάκτη.

ΑπάντησηΔιαγραφήΑυτό το σχόλιο αφαιρέθηκε από τον συντάκτη.

ΑπάντησηΔιαγραφήΑυτό το σχόλιο αφαιρέθηκε από τον συντάκτη.

ΑπάντησηΔιαγραφήΑυτό το σχόλιο αφαιρέθηκε από τον συντάκτη.

ΑπάντησηΔιαγραφήΑυτό το σχόλιο αφαιρέθηκε από τον συντάκτη.

ΑπάντησηΔιαγραφή